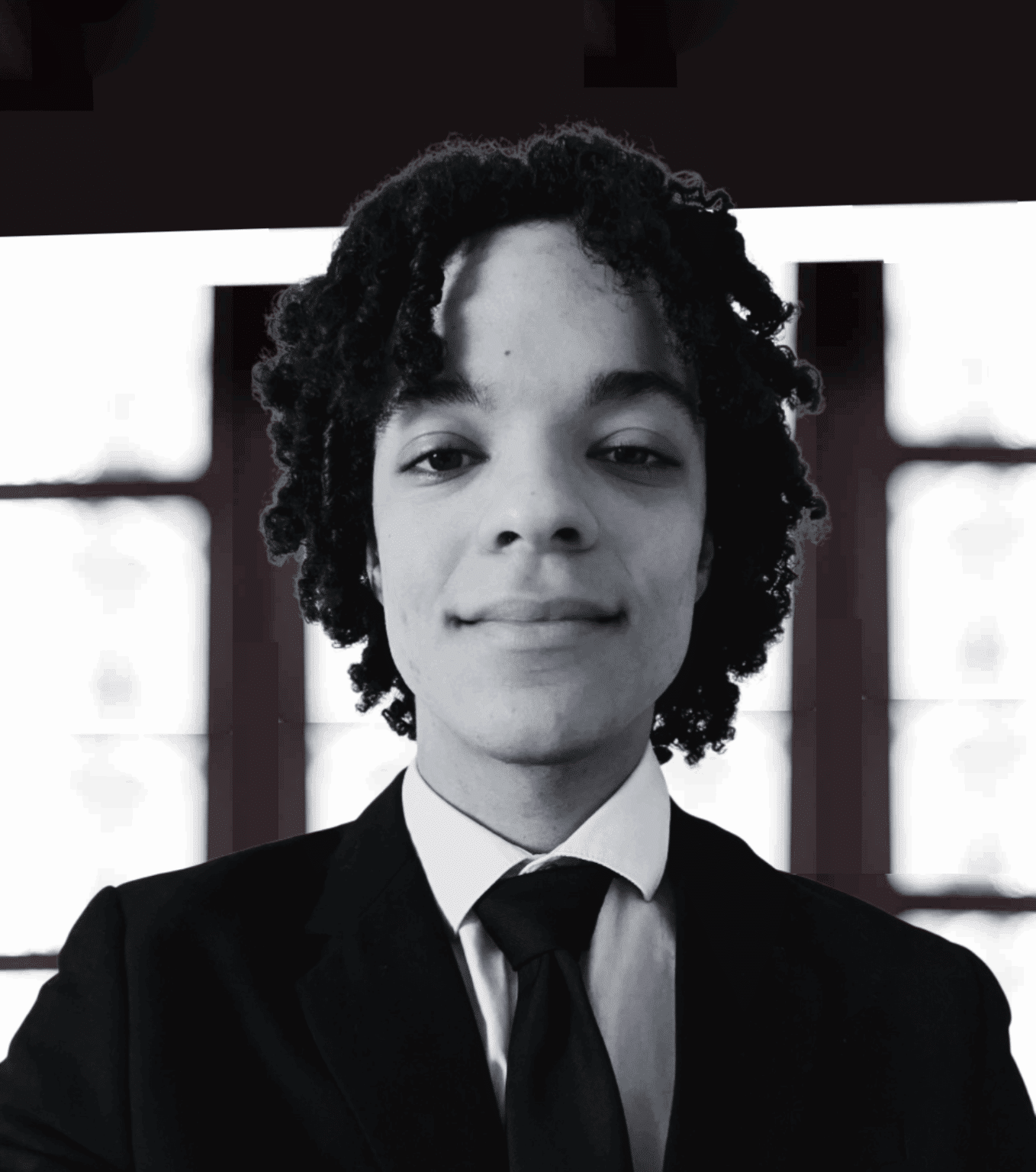

Marie-France Baud Directrice du bureau de Bruxelles, Confrontations Europe [vc_btn title= »Télécharger l’article » style= »outline » color= »blue » align= »right » i_icon_fontawesome= »fa fa-file-pdf-o » add_icon= »true » link= »url:http%3A%2F%2Fprod.confrontations.org%2Fwp-content%2Fuploads%2F2016%2F03%2FRevue-n%C2%B0112-Le-dernier-pilier-de-lUnion-bancaire-se-met-progressivement-en-place-MFB-.pdf||target:%20_blank »] A la suite des préconisations du Rapport des cinq présidents, la Commission n’a pas tardé : elle a dévoilé, dès le 24 novembre dernier, sa proposition législative sur le système européen de garantie des dépôts (SEGD ou EDIS), pilier manquant de l’Union bancaire. L’Europe y gagnera sur le plan de la stabilité financière Après les piliers « supervision » et « résolution » bancaires, la garantie commune des dépôts a vu le jour, une étape qui permettra de consolider l’Union bancaire dans les dix-neuf pays de la zone euro qui y participent. Les dépôts bancaires devraient être garantis à hauteur de 100 000 euros d’ici 2024 avec un dispositif mutualisé qui repose sur les systèmes nationaux. Troisième et dernier pilier de l’Union bancaire, il est destiné à rétablir la confiance du public

Ce contenu est réservé aux abonné(e)s. Vous souhaitez vous abonner ? Merci de cliquer sur le lien ci-après -> S'abonner