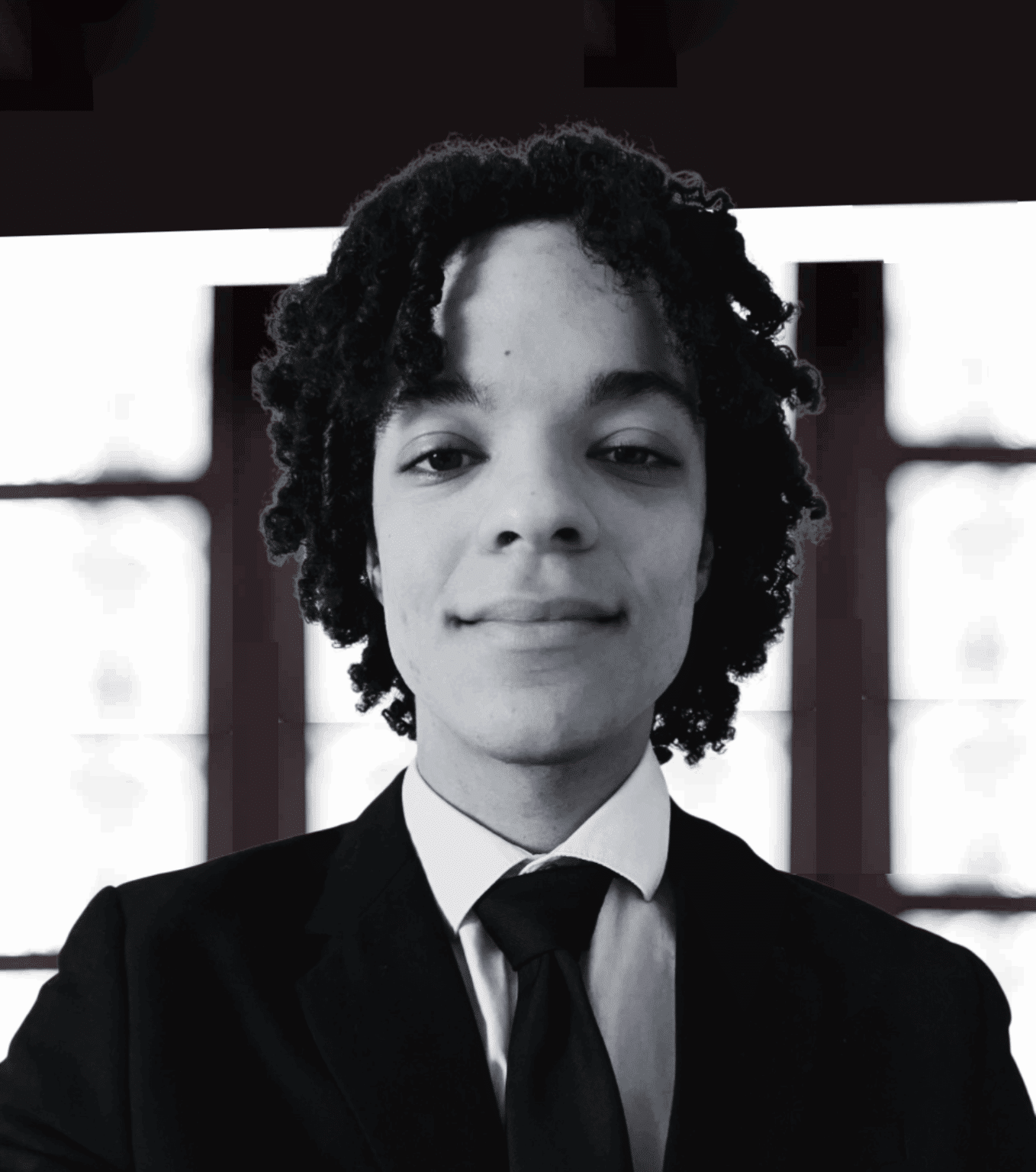

Philippe MAYSTADT, Patrick SAPY et Dominique DE CRAYENCOUR Ministre d’État, président honoraire de la Banque Européenne d’Investissement et ancien président de microStart(6) Respectivement président et vice-président du Réseau européen de Microfinance [vc_btn title= »Télécharger l’article » style= »outline » color= »blue » align= »right » i_icon_fontawesome= »fa fa-file-pdf-o » add_icon= »true » link= »url:http%3A%2F%2Fconfrontations.org%2Fwp-content%2Fuploads%2F2017%2F01%2FP21-Confrontations-116-9.pdf||target:%20_blank »] Alors que le chômage, la pauvreté, les inégalités s’accroissent en Europe, le travail indépendant connaît un véritable essor, la microfinance facilite les créations d’emplois et l’insertion professionnelle. Est-il besoin de rappeler le contexte des difficultés économiques que vit actuellement l’Europe avec ses 20 millions de chômeurs(1), l’accroissement du nombre de ses citoyens vivant sous le seuil de pauvreté ou s’en approchant (84 millions de personnes, soit 16,9 % de la population(2)), l’impérieuse obligation d’accueillir 4 millions de migrants chassés de chez eux chaque année par l’extrême pauvreté et les conflits armés, un lourd endettement public contracté lors des « vaches grasses » ? Paradoxalement, depuis plus de 20 ans, alors que, dans de nombreux pays, les emplois

Ce contenu est réservé aux abonné(e)s. Vous souhaitez vous abonner ? Merci de cliquer sur le lien ci-après -> S'abonner