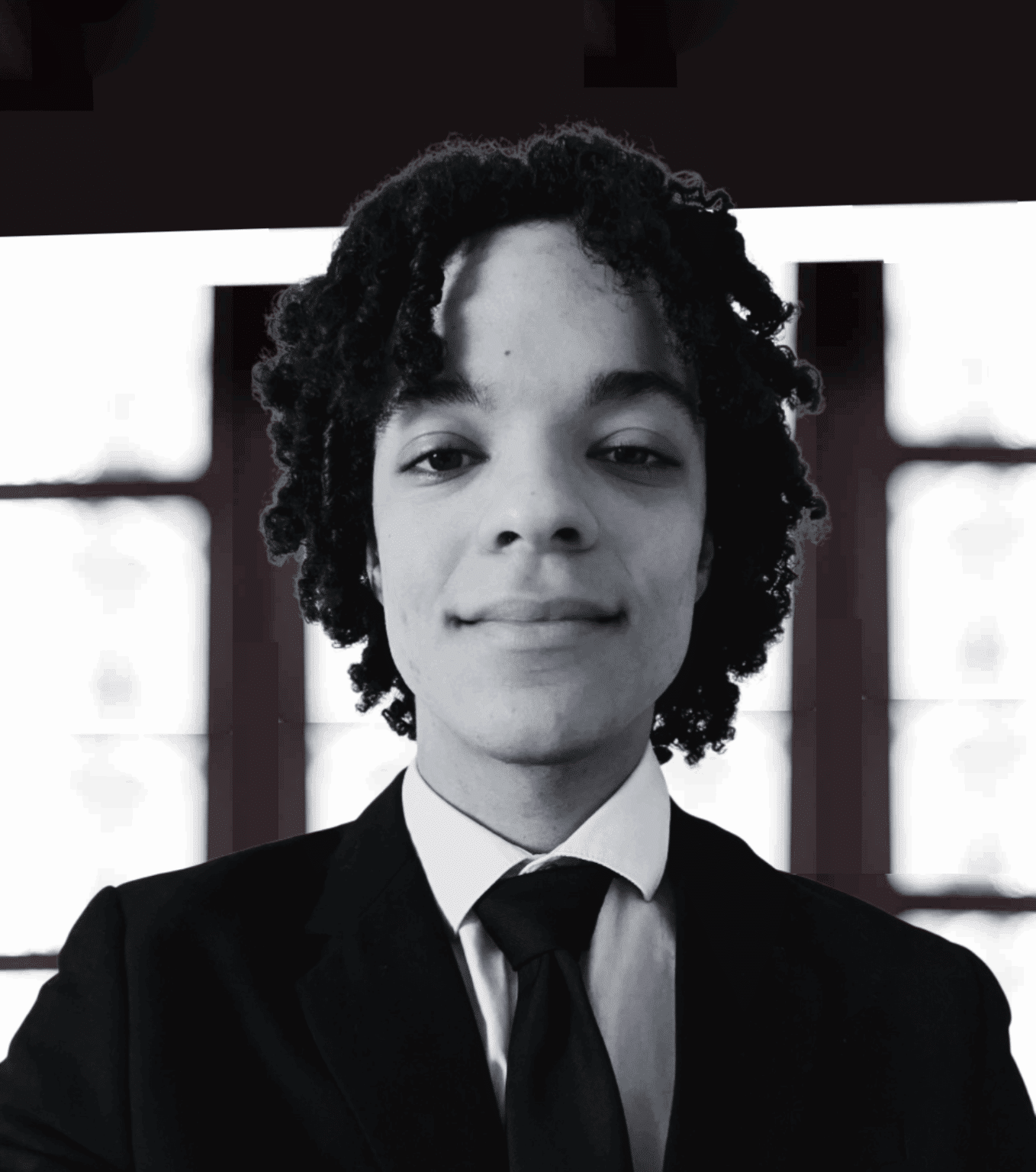

Patrick Artus Chef économiste et membre du Comité exécutif de Natixis [vc_btn title= »Télécharger l’article » color= »primary » align= »right » i_icon_fontawesome= »fa fa-file-pdf-o » add_icon= »true » link= »url:http%3A%2F%2Fconfrontations.org%2Fwp-content%2Fuploads%2F2017%2F07%2FEviterDegradationEcoEU-Confrontations.pdf||target:%20_blank| »] La crise économique actuelle, globale, liée à la pandémie et celle de 2008, d’abord financière, n’ont rien à voir. Cependant, comme en 2008, point le spectre de la récession alors que le PIB européen, selon Bruxelles, ne retrouvera son niveau d’avant l’épidémie qu’à la fin 2022. Quelles leçons peut-on tirer de la crise des subprimes pour atténuer le choc économique liée à la crise sanitaire actuelle ? La nature de la crise de la Covid (2020) est très différente de celle de la crise des subprimes (2008–2009) : dans le premier cas, elle est liée à une chute de la production due aux contraintes physiques (confinement, normes sanitaires dans les entreprises) et au recul de la confiance, à l’incertitude ; dans le second cas, il y a crise parce qu’il y a chute de

Ce contenu est réservé aux abonné(e)s. Vous souhaitez vous abonner ? Merci de cliquer sur le lien ci-après -> S'abonner