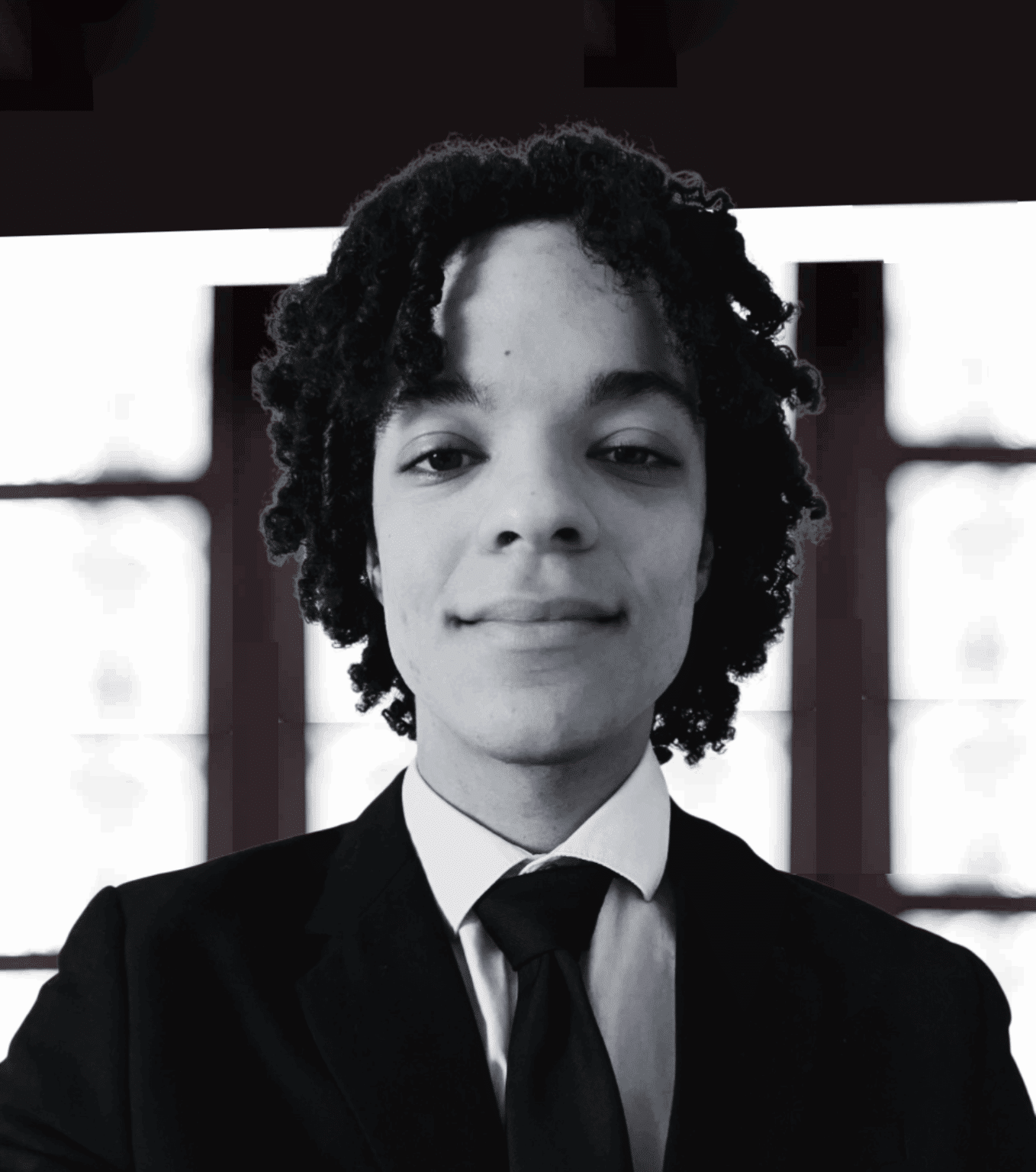

Benoîte ARMAND-PIEYRE et Guy SILVESTRE Directeur associé et Coresponsable Global Capital Markets – Société Générale [vc_btn title= »Télécharger l’article » style= »outline » color= »blue » align= »right » i_icon_fontawesome= »fa fa-file-pdf-o » add_icon= »true » link= »url:http%3A%2F%2Fconfrontations.org%2Fwp-content%2Fuploads%2F2016%2F07%2FRevue-109-armand-pieyre-p24.pdf||target:%20_blank »] Le placement privé est l’un des instruments recensés dans le Livre vert sur l’union des marchés de capitaux pour élargir les possibilités de financement des moyennes et grandes entreprises. La France en a été pionnière et fer de lance à Bruxelles. Deux experts de la Société Générale, très active sur ce segment, décrivent son fonctionnement et son intérêt. Le marché de placement privé se développe dans le contexte de la désintermédiation bancaire. Il répond à une demande spécifique de financement des PME/ETI qui y voient de la souplesse et une relation maîtrisée avec leurs investisseurs. En développant un produit apprécié par le marché, l’EuroPP (Euro Private Placement), la France est devenue l’un des leaders en Europe avec un taux de désintermédiation de 37 % début

Ce contenu est réservé aux abonné(e)s. Vous souhaitez vous abonner ? Merci de cliquer sur le lien ci-après -> S'abonner