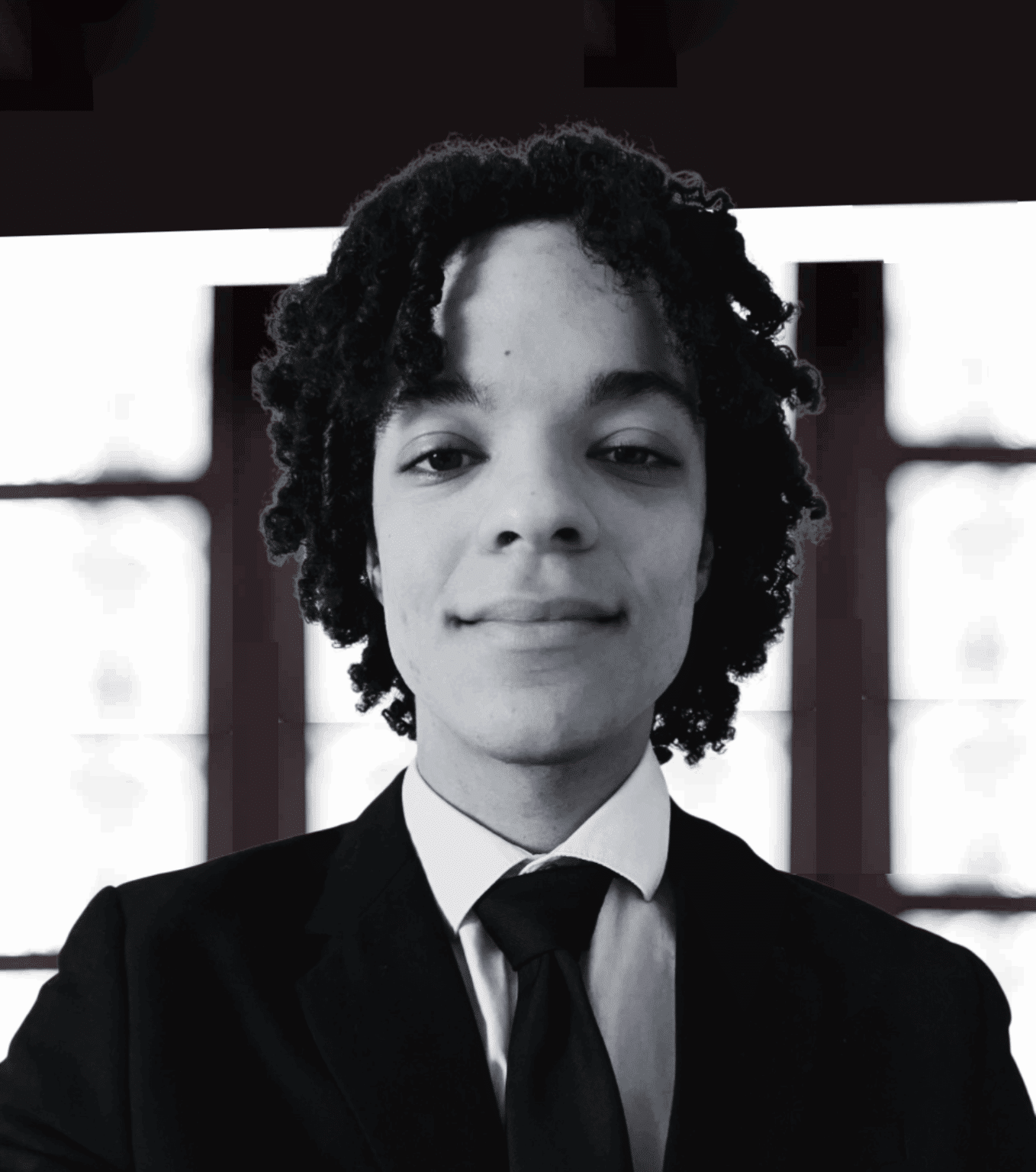

Jean-Robert LEONHARD Chargé de mission, Confrontations Europe [vc_btn title= »Télécharger l’article » style= »outline » color= »blue » align= »right » i_icon_fontawesome= »fa fa-file-pdf-o » add_icon= »true » link= »url:http%3A%2F%2Fconfrontations.org%2Fwp-content%2Fuploads%2F2016%2F07%2FRevue-109-leonhard-p26-27.pdf||target:%20_blank »] Peu de sujets lient aussi directement les préoccupations individuelles et les agrégats macroéconomiques : épargner pour sa retraite de telle sorte que cette épargne participe au retour de la croissance (et aux revenus des retraités) par la pertinence des investissements réalisés. © Istockphoto.com / Maxiphoto Qu’est-ce qui fait l’actualité d’une réflexion sur l’épargne retraite ? Jean-Hervé Lorenzi, président du Cercle des Économistes, l’a résumé en quatre mots au cours des États généraux de l’épargne-retraite organisés par la Faider(1) le 23 mars 2015 à Paris : ◗ Évidence : nous allons vers une baisse du niveau des retraites de 20 à 25 % qu’il faudra compléter par de l’épargne. Les produits actuels sont « sympathiques », mais hors de proportion avec l’enjeu réel. ◗ Débat : il a progressé, mais l’opposition entre répartition et

Ce contenu est réservé aux abonné(e)s. Vous souhaitez vous abonner ? Merci de cliquer sur le lien ci-après -> S'abonner