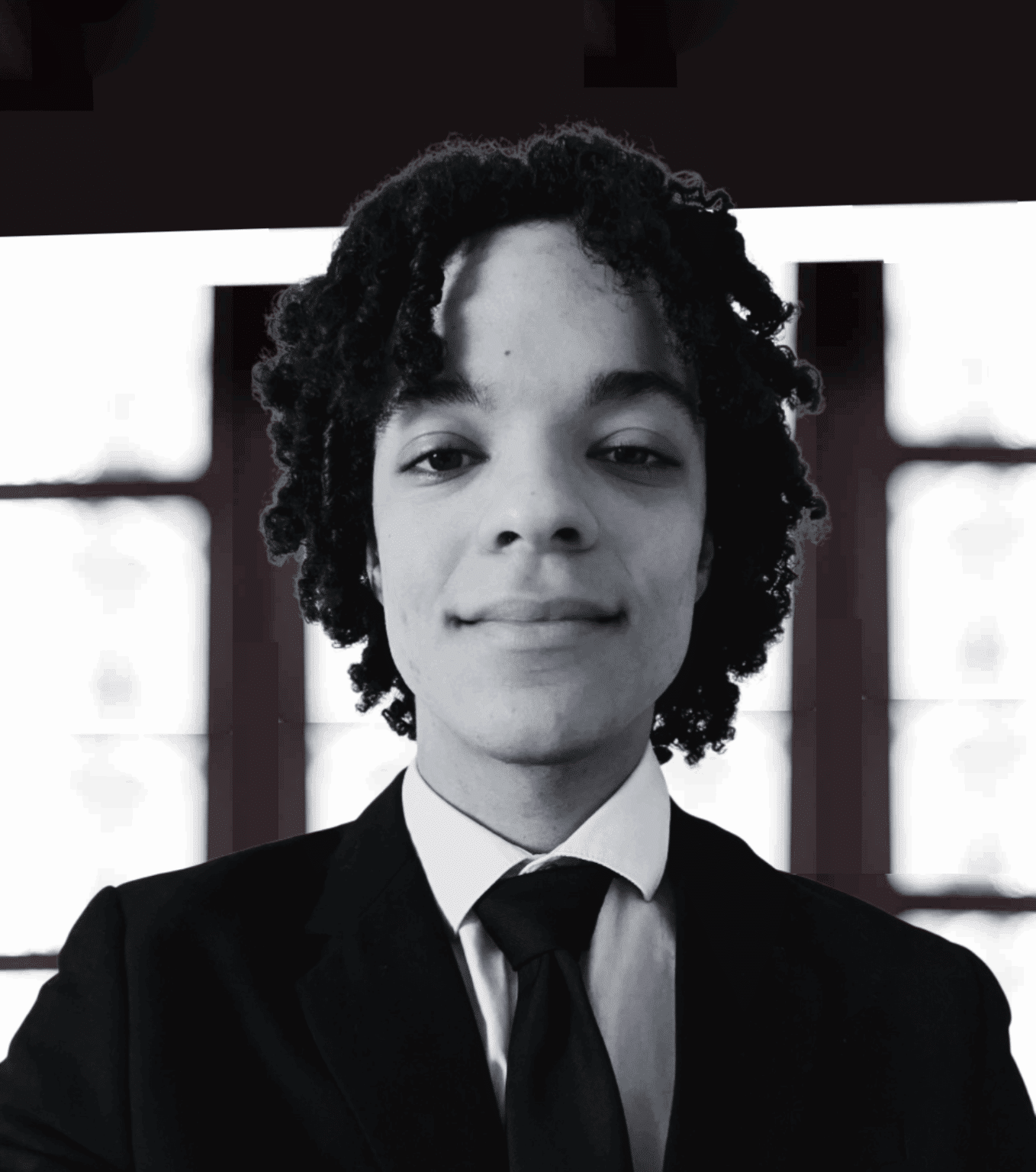

Jean-Pierre LANDAU Doyen de l’école d’Affaires Publiques (Science Po Paris) [vc_btn title= »Télécharger l’article » style= »outline » color= »blue » align= »right » i_icon_fontawesome= »fa fa-file-pdf-o » add_icon= »true » link= »url:http%3A%2F%2Fconfrontations.org%2Fwp-content%2Fuploads%2F2016%2F07%2FRevue-113-Renminbi-Landau-P17-18.pdf||target:%20_blank »] La Chine a choisi de gérer le taux de change de sa monnaie, le RMB (Renminbi), de façon transparente mais contrôlée et n’a pas infléchi sa position lors de la crise de l’euro. Mais qu’adviendrait-il si la Chine allégeait son contrôle des changes ? Et si le RMB devenait entièrement convertible ? La Chine est un pilier de stabilité sur les marchés des capitaux internationaux. Et ce depuis une vingtaine d’années. Depuis 2005, le taux de change est géré de manière judicieuse et transparente pour orchestrer une appréciation progressive et effective de la monnaie chinoise (RMB). Au cours de la crise financière asiatique (1997-1998) et de la crise financière internationale de 2008, la Chine s’est abstenue de toute inflexion de sa politique de taux de change. Par leurs déclarations, les

Ce contenu est réservé aux abonné(e)s. Vous souhaitez vous abonner ? Merci de cliquer sur le lien ci-après -> S'abonner