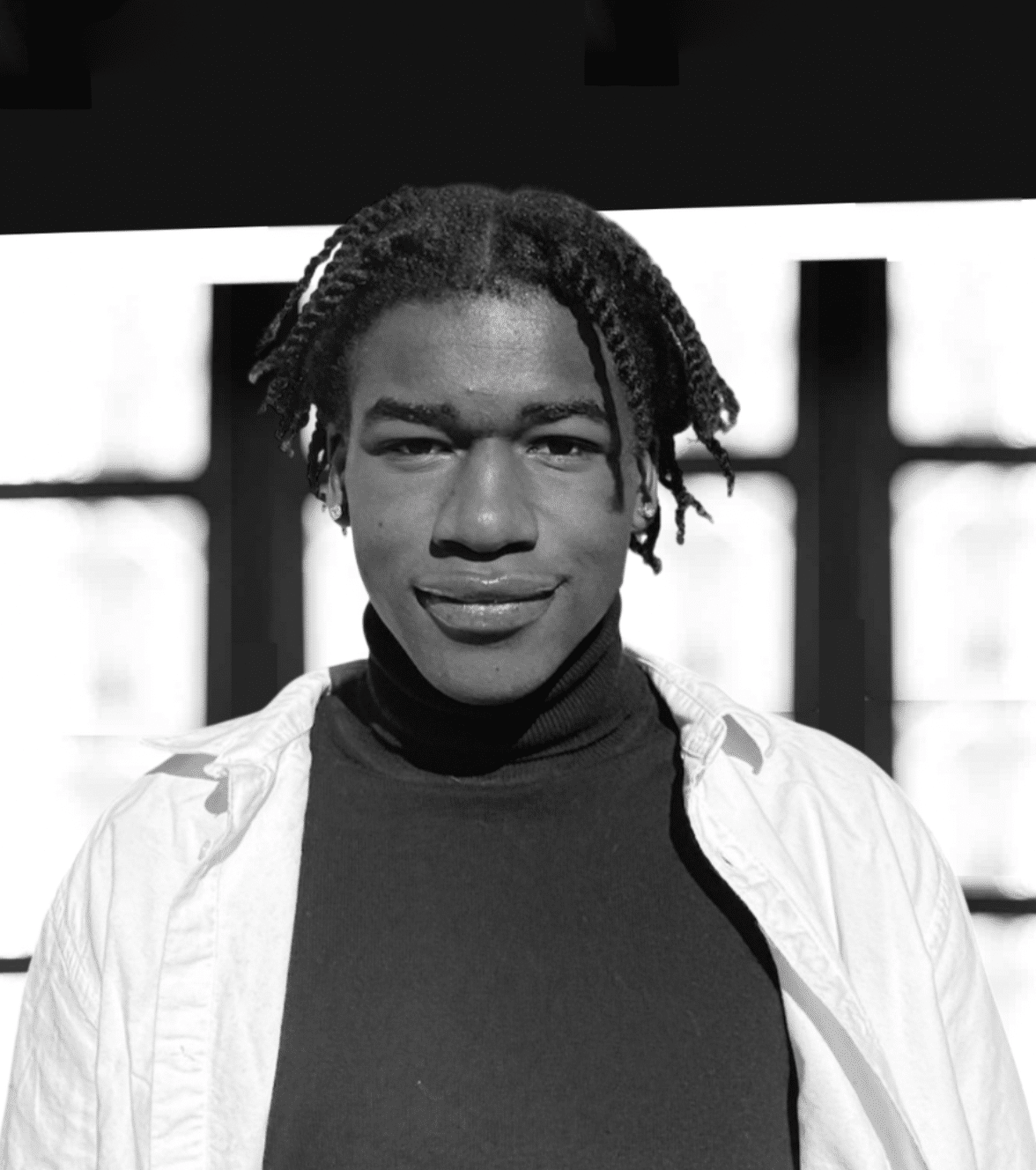

Alain Grandjean Economiste, Président de la fondation Nicolas Hulot et fondateur de Carbone 4 [vc_btn title= »Télécharger l’article » color= »primary » align= »right » i_icon_fontawesome= »fa fa-file-pdf-o » add_icon= »true » link= »url:http%3A%2F%2Fconfrontations.org%2Fwp-content%2Fuploads%2F2017%2F07%2FDefi-climatique-eco-Confrontations.pdf||target:%20_blank| »] Le plan de relance européen a confirmé, après l’adoption du Pacte vert pour l’Europe, la volonté de l’UE de se saisir de l’enjeu climatique dans un contexte d’augmentation considérable des dettes publiques. Mais, comme l’analyse l’économiste Alain Grandjean, les investissements publics et privés doivent être massifs et s’accompagner de réformes majeures, notamment d’une révision des règles du Pacte de stabilité et de croissance, voire d’une réforme des traités. La Commission européenne, en lançant son Pacte vert pour l’Europe (European Green Deal) en décembre 2019, a renforcé l’ambition climatique de l’Union européenne (UE), ambition confirmée par le Conseil européen en décembre 2020 qui s’est s’engagé à réduire les émissions de gaz à effet de serre de l’UE d’au moins 55 % d’ici 2030 par rapport à leur niveau en 1990.

Ce contenu est réservé aux abonné(e)s. Vous souhaitez vous abonner ? Merci de cliquer sur le lien ci-après -> S'abonner