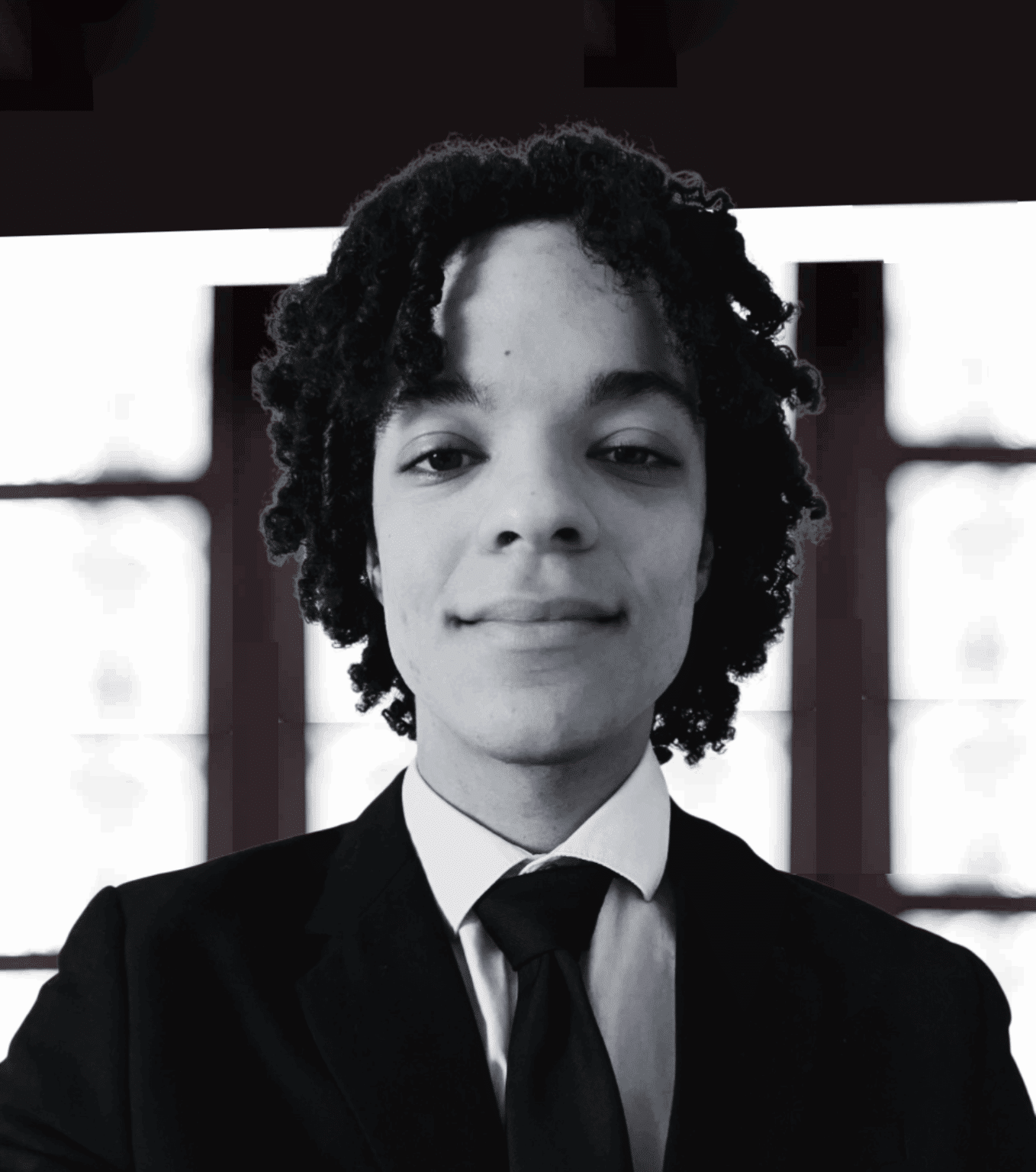

Jean-Marie ANDRES Senior fellow, EUROFI [vc_btn title= »Télécharger l’article » style= »outline » color= »blue » align= »right » i_icon_fontawesome= »fa fa-file-pdf-o » add_icon= »true » link= »url:http%3A%2F%2Fconfrontations.org%2Fwp-content%2Fuploads%2F2016%2F07%2FRevue-109-andres-p22.pdf||target:%20_blank »] Malgré la défiance qu’elle suscite auprès de l’opinion publique suite au scandale des subprimes, la titrisation fait néanmoins partie des instruments de relance du financement de l’économie. La Commission en fait une priorité et travaille à établir des critères de transparence et de qualité. La titrisation est un complément nécessaire au financement bancaire classique, notamment des entreprises, dans le contexte de la désintermédiation des banques. Quelles sont ses principales composantes ? Les titrisations sont des émissions de titres d’investissement effectuées par des structures financières qui regroupent et isolent des financements bancaires – financements hypothécaires, des entreprises ou de la consommation des ménages, etc. Selon la nature de ces sous-jacents, les titres s’appellent des RMBS (Residential Mortgage Backed Securities) pour les prêts immobiliers des ménages, ABS (Asset Backed Securities) pour les crédits à la consommation et

Ce contenu est réservé aux abonné(e)s. Vous souhaitez vous abonner ? Merci de cliquer sur le lien ci-après -> S'abonner